Portföy Optimizasyonu ve Markowitz Modeli: Risk Yönetimi ve Karar Verme Stratejileri

Günümüzün karmaşık ve rekabet dolu finansal dünyasında, yatırımcılar portföylerini etkili bir şekilde yönetmek ve riskleri minimize etmek istemektedirler. Bu noktada, portföy optimizasyonu ve Markowitz modeli önemli bir rol oynamaktadır. Bu yazıda, portföy optimizasyonunun ne olduğunu, Markowitz modelinin nasıl işlediğini, portföy yönetiminin neden önemli olduğunu, risk faktörlerini, portföy çeşitlendirmesinin nasıl yapıldığını, Markowitz modelinin kullanımını artırmanın yollarını, portföy optimizasyonu ve karar verme stratejilerini, risk toleransının nasıl belirlendiğini ve Markowitz modelinin avantajlarını ve dezavantajlarını ele alacağız. Bu bilgilerle birlikte, yatırımcılar portföylerini daha etkili bir şekilde yönetebilir ve daha bilinçli kararlar verebilirler. Konunun uzmanları tüm detaylarıyla incelediğimizde, portföy yönetimi konusunda daha bilinçli ve başarılı olabiliriz.

Portföy optimizasyonu nedir?

Portföy optimizasyonu, yatırımcıların risk toleransları ve beklentileri doğrultusunda en iyi getiriyi elde etmek için portföylerini optimize etme sürecidir. Bu süreçte, çeşitli varlık sınıfları arasında dağıtım yapılır ve riskler dengelenmeye çalışılır.

Portföy optimizasyonu, yatırımcıların getiri beklentilerini gerçekleştirmelerine yardımcı olurken aynı zamanda riskleri minimize etmeyi hedefler. Bu süreçte, finansal analiz, risk analizi ve piyasa beklentileri gibi faktörler göz önünde bulundurulur.

Portföy optimizasyonu, yatırımcıların stratejik bir şekilde varlık dağılımı yapmalarını ve portföylerini en verimli şekilde yönetmelerini sağlar. Bu şekilde, yatırımcılar en iyi getiriyi elde etme şansını artırırken aynı zamanda riskleri minimize etme imkanı bulurlar.

Bu nedenle, portföy optimizasyonu yatırımcılar için oldukça önemlidir ve yatırım stratejilerinin belirlenmesinde büyük etkiye sahiptir.

Markowitz modeli nasıl işler?

Markowitz modeli, yatırım portföylerinin oluşturulması ve yönetilmesi konusunda önemli bir modeldir. Harry Markowitz tarafından geliştirilen bu model, yatırımcıların portföylerini optimize etmelerine yardımcı olur. Model, farklı varlıklar arasındaki ilişkileri ve risk-faktörlerini dikkate alarak, yatırımcılara en uygun portföyü oluşturma konusunda yol gösterir.

Markowitz modelinin işleyişi oldukça karmaşıktır. Model, her bir varlığın getiri oranları, korelasyonları ve risk faktörlerini hesaba katarak, yatırımcılara optimum risk-getiri dengesi sağlayacak bir portföy oluşturmalarına yardımcı olur. Bu sayede, yatırımcılar portföylerini çeşitlendirirken, riski minimize ederek maksimum getiri elde etmeyi hedeflerler.

Markowitz modelinin işleyişi, yatırımcıların portföylerindeki varlık dağılımını optimize etmelerine yardımcı olur. Model, hesaplama ve analiz süreçleriyle yatırımcılara belirli bir getiri hedefi doğrultusunda en düşük riski içeren portföyleri oluşturmalarında rehberlik eder. Bu sayede, yatırımcılar portföylerini daha etkin bir şekilde yönetebilirler.

Markowitz modeli, finansal piyasalarda portföy yönetimi konusunda oldukça etkili bir araçtır. Yatırımcılar, bu modelin işleyişi ve prensipleri doğrultusunda hareket ederek, portföylerini en verimli şekilde yönetebilirler. Modelin doğru bir şekilde uygulanması, yatırımcılara riskleri azaltarak maksimum getiri elde etme fırsatı sunar.

Portföy yönetiminin önemi nedir?

Portföy yönetimi, yatırımcıların sahip oldukları varlıkları en etkili şekilde yönetmelerini sağlayan stratejik bir süreçtir. Bu önemli bir finansal konsepttir, çünkü yatırımcıların varlıklarını en iyi şekilde korumak ve artırmak için doğru yatırım kararları alması gerekmektedir.

Portföy yönetimi, riskleri azaltır ve getiri potansiyelini artırır. Yatırımcılar, portföylerini çeşitlendirdikleri ve riskleri dengeledikleri sürece daha güvenli ve istikrarlı bir getiri elde edebilirler. Bu nedenle portföy yönetimi, bireylerin ve kurumların finansal hedeflerine ulaşmalarında kritik bir rol oynamaktadır.

Portföy yönetiminin amacı, risksiz getiri ve riskli getiri arasındaki dengeyi sağlamaktır. Bu denge, yatırımcıların risk iştahına ve finansal hedeflerine uygun olarak belirlenmelidir. Ayrıca portföy yönetimi, uzun vadeli yatırım stratejileri geliştirmeyi ve varlık dağılımını optimize etmeyi içerir.

Sonuç olarak, portföy yönetiminin önemi, yatırımcıların finansal güvenliğini sağlamak, getiri potansiyelini artırmak ve riskleri minimize etmek için kritiktir. Profesyonel portföy yöneticileri, yatırımcıların bu hedeflerine ulaşmalarına yardımcı olmak için geniş bir finansal araç ve stratejiler yelpazesi kullanır. Bu nedenle, iyi bir portföy yönetimi, başarılı bir yatırım deneyimi için temel bir gerekliliktir.

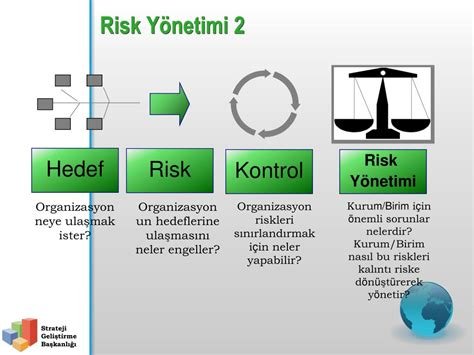

Risk faktörleri nelerdir?

Risk faktörleri finansal piyasalarda yatırımcının karşılaşabileceği olumsuz durumları ve olası kayıpları ifade eder. Bu faktörler, yatırım yapılan varlık sınıfına, sektöre, şirkete veya genel piyasa koşullarına bağlı olarak farklılık gösterebilir. Örneğin, faiz oranlarındaki değişimler, döviz kurlarındaki dalgalanmalar, siyasi belirsizlikler, doğal afetler gibi çeşitli faktörler risk oluşturabilir.

Risk faktörleri aynı zamanda yatırımcının finansal durumunu, piyasa koşullarını ve makroekonomik verileri yakından takip etmesi gerektiğini gösterir. Örneğin, olaylara hızlı bir şekilde reaksiyon göstermek ve portföyünü bu risklere karşı korumak için etkin bir risk yönetimi stratejisi geliştirmek önemlidir.

Bununla birlikte, risk faktörlerinin değerlendirilmesi ve yönetilmesi yatırım kararlarını etkileyebilir. Yatırımcılar, risk faktörlerini analiz ederek portföylerini çeşitlendirebilir, koruma stratejileri geliştirebilir ve risk-getiri dengelemesini sağlayabilir.

Özetle, risk faktörleri finansal piyasalarda her zaman var olan ve yönetilmesi gereken unsurlardır. Yatırımcılar, bu faktörleri göz önünde bulundurarak risk toleranslarını belirleyip, portföylerini bu faktörlere karşı koruma altına almalıdırlar.

Portföy çeşitlendirmesi nasıl yapılır?

Portföy çeşitlendirmesi, yatırımcıların riskleri azaltmak ve getiri potansiyelini artırmak amacıyla farklı varlık sınıflarına yatırım yapmalarını içerir. Bu çeşitlendirme, hisse senetleri, tahviller, emtialar ve gayrimenkul gibi farklı varlıklara yatırım yaparak gerçekleştirilebilir.

Bir yatırımcı, portföyünü çeşitlendirmek için farklı endüstrilerdeki şirketlere, farklı coğrafi bölgelere ve farklı sektörlere yatırım yapabilir. Bu şekilde yatırımcı, portföyünde yer alan varlıkların aynı anda aynı yönde hareket etme riskini azaltabilir.

Portföy çeşitlendirmesi ayrıca farklı risk profillerine sahip varlıklara yatırım yapmayı da içerir. Örneğin, hisse senetleri yüksek riskli olabilirken, tahviller daha düşük riskli olabilir. Bu şekilde yatırımcı, portföyündeki riski dengeleyebilir.

Portföy çeşitlendirmesi yaparken, her yatırımın sürekli olarak izlenmesi ve değerlendirilmesi de önemlidir. Böylece yatırımcılar, portföylerini piyasa koşullarına uygun bir şekilde ayarlayarak riskleri minimize edebilirler.

Markowitz modelinin kullanımı nasıl artırılır?

Markowitz modeli, yatırımcıların portföylerini optimize etmek ve riskleri en aza indirmek için kullanılan bir yöntemdir. Bu modelin kullanımı, yatırımcıların risk-getiri dengesini iyileştirmelerine yardımcı olabilir. Markowitz modelinin kullanımını artırmak için yapılacak adımlar vardır.

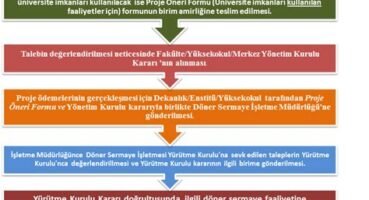

Birinci adım, doğru veri toplamaktır. Markowitz modelinin etkili bir şekilde kullanılabilmesi için doğru veri toplanmalıdır. Bu veriler, geçmiş performans, fiyat değişimleri, sektör analizleri ve piyasa trendleri gibi faktörleri içermelidir. Doğru ve güncel veri toplandığında, modelin doğruluğu ve etkinliği artacaktır.

İkinci adım, çeşitlendirilmiş bir portföy oluşturmaktır. Markowitz modelinin temel amacı, riski en aza indirirken getiriyi artırmaktır. Bu nedenle, çeşitlendirilmiş bir portföy oluşturmak, modelin kullanımını artırmak için önemlidir. Farklı varlık sınıflarına yatırım yaparak ve farklı endüstrilere yönelerek portföy çeşitlendirmesi yapılmalıdır.

Üçüncü adım, düzenli olarak portföyü gözden geçirmektir. Piyasa koşulları sürekli değişmektedir, bu nedenle Markowitz modelini kullanarak oluşturulan portföyün düzenli olarak gözden geçirilmesi gerekmektedir. Yatırımcılar portföylerini düzenli aralıklarla analiz etmeli ve ihtiyaç halinde revize etmelidir.

Portföy optimizasyonu ve karar verme stratejileri

Portföy optimizasyonu, yatırımcıların en yüksek getiriyi elde etmek için en düşük riskle portföy oluşturmasını ifade eder. Bu strateji, yatırımcıların portföylerindeki varlıkları dengeli bir şekilde dağıtarak riski azaltmalarına yardımcı olabilir. Portföy optimizasyonu, yatırımcılara belirli bir getiri hedefine ulaşmaları için en uygun varlık dağılımını bulma konusunda rehberlik edebilir.

Karar verme stratejileri ise yatırımcıların portföy yönetiminde hangi varlıklara yatırım yapacaklarını ve ne zaman alım satım yapacaklarını belirlemelerine yardımcı olur. Bu stratejiler, yatırımcıların finansal hedeflerine ulaşmalarında kritik bir rol oynar. Bu nedenle, doğru karar verme stratejileri belirlemek ve uygulamak, yatırımcıların başarılı olmaları için son derece önemlidir.

Portföy optimizasyonu ve karar verme stratejileri, yatırımcıların başarılı bir şekilde portföylerini yönetmelerine yardımcı olabilir. Doğru varlık dağılımı ve karar verme stratejileri belirlemek, yatırımcıların riskleri azaltmalarına ve hedeflenen getirilere ulaşmalarına olanak tanır. Bu nedenle, portföy yönetimi konusunda karar verirken bu stratejileri dikkate almak, önemli bir adımdır.

Portföy yöneticileri, portföy optimizasyonu ve karar verme stratejilerini kullanarak daha etkili portföy yönetimi yapabilirler. Bu stratejileri doğru bir şekilde uygulamak, yatırımcıların finansal hedeflerine ulaşmalarını kolaylaştırabilir. Bu nedenle, portföy yönetimi alanında başarıya ulaşmak isteyen yatırımcılar, portföy optimizasyonu ve karar verme stratejilerine dikkat etmelidirler.

Risk toleransı nasıl belirlenir?

Risk toleransı, bir kişinin mali olarak ne kadar risk alabileceğini ve ne kadar riskten kaçınması gerektiğini belirler. Bu, kişinin yatırım yaparken ne kadar agresif veya muhafazakar olacağını belirler. Risk toleransı belirlemek için ilk adım, finansal durumu, gelecekteki hedefleri ve ne kadar kayıp riskine katlanabileceğini dikkate alarak risk toleransı anketlerini doldurmaktır. Bu anketler, kişinin rahat hissettiği risk seviyesini belirlemesine yardımcı olur.

Risk toleransı belirlemek aynı zamanda kişinin psikolojik yapısıyla da ilgilidir. Bazı kişiler risk aldıklarında endişelenmezken, bazıları için bu durum oldukça stresli olabilir. Bu nedenle, risk toleransını belirlerken duygusal tepkiler de göz önünde bulundurulmalıdır.

Risk toleransı ayrıca kişinin yaşına, gelirine ve yatırım deneyimine göre de değişebilir. Genç ve daha az tecrübeli yatırımcılar genellikle daha fazla risk alabilirken, yaşlı ve daha deneyimli yatırımcılar için daha muhafazakar yatırım yaklaşımları daha uygun olabilir.

Risk toleransı belirlemek, kişinin mali durumunu ve yatırım hedeflerini gerçekçi bir şekilde değerlendirmesine yardımcı olarak, uygun risk yönetimi stratejileri oluşturmasını sağlar.

Markowitz modelinin avantajları ve dezavantajları

Markowitz modeli, modern portföy teorisinin temelini oluşturan ve portföy optimizasyonu için kullanılan matematiksel bir modeldir. Modelin avantajlarından biri, yatırımcılara portföylerini nasıl çeşitlendireceklerini ve riskleri nasıl en aza indirebileceklerini göstermesidir. Ayrıca, etkili bir şekilde risk ve getiri dengesi sağlamak için kullanılabilir. Model aynı zamanda, çeşitli varlıklar arasındaki ilişkiyi analiz ederek, en verimli portföyü oluşturmak için kullanılır.

Markowitz modelinin dezavantajlarından biri, gerçek dünya verileriyle çalışırken doğruluğunun azalmasıdır. Özellikle, varlık fiyatlarının ve getirilerinin sürekli olarak değiştiği piyasalarda, modelin sonuçları sürekli güncellenmelidir. Ayrıca, yatırımcıların modeli kullanırken yanlış girdi yapmaları veya yanlış değerlendirme yapmaları durumunda istenmeyen sonuçlara yol açabilir.

Markowitz modelinin bir diğer dezavantajı da doğrusal bir model olmasıdır. Gerçek dünya piyasaları, genellikle sürekli olarak değişen, karmaşık ve doğrusal olmayan bir yapıya sahiptir. Bu nedenle, modelin bu faktörleri hesaba katma kapasitesi sınırlı olabilir. Son olarak, model, yatırımcıların kişisel risk toleransını dikkate almaz ve bu da bazı durumlarda uygun olmayan portföyler oluşturmasına neden olabilir.

Markowitz modelinin avantajları ve dezavantajları incelendiğinde, yatırımcıların portföylerini yönetirken dikkate almaları gereken önemli noktalar ortaya çıkar. Modelin yatırımcılara sağladığı rehberlikten yararlanırken, dezavantajlarını da göz önünde bulundurarak dikkatli bir şekilde kullanılmalıdır.

Bir Cevap Yaz